どうも、ケイティです。

出口戦略の選択肢として、売却(継承)が現実的且つ目指すべき形であるという事は前回お話しましたが、実際に売却を視野に入れた経営をするにあたって、知らないことが多いですよね。

例えば、売却した後の社員はどうなってしまうか?という点は特に気になる点かと思います。

そこで今回は、売却後の会社の行方や売却に関する基礎知識をお伝えしていきます。

-

-

「ステップ2では、出口戦略のひとつである事業売却・M&Aを行う場合に知っておかなければならない知識を覚えてもらいます。」

そもそも会社・事業売却やM&Aとは?

ステップ1の前回の記事では、M&Aや売却という言葉を説明の中で盛り込んでいましたが、実際その言葉の意味を深く理解されている方は、多くはないと思いますので、その意味についてまずは説明します。

M&A(Mergers and Acquisitions)は、合併と買収という意味を持っています。M&Aという言葉において、合併や買収先の属性(上場企業であるかどうか?規模はどれぐらいか?等)は問いません。

つまりその属性が何であろうと、買収したり合併したりといった流れがM&Aという事です。

一般的に『会社売却』は、株式譲渡によって行われ、株式を売却することによって経営権が移ります。

そのため、会社が売却されたとしても、そこで働いている従業員は残ってそのまま仕事をしていくこととなり、売却前に行われていた仕事上の取引についても、継続して動き続けます。

事業売却は、売却する側の企業が持っている事業の一部分あるいは、全事業を譲渡することをいいます。

事業の一部分を事業売却するのであれば、買い手は広がる為(上場企業だけではない)、事業の一部分をまずは売却するという選択肢もありでしょう。

M&A後の社員について&事業とのかかわりについて

先ほど、会社売却をしたとしても、そこで働いている社員は残るという事をお伝えしましたが、会社売却にあたり社員へのしっかりとした説明は必須です。

会社売却と言っても現在の仕事は継続されるという点や、会社売却をした理由など、そして売却後どのように動いていくかという事を説明することによって、そこで働く社員の不安を取り除くことができるでしょう。

事業譲渡として、事業の一部分を売却するとなった場合には、会社売却と同様に説明をしっかり行う必要があります。そして、〇月に事業を売却するという事を伝え、社員と一丸となって売却に向けて準備できることが望ましいです。

しかし、先を読むことはできませんので、なかなか納得してもらう事は難しいでしょう。

そこで、賞与として還元するという工夫をしたり、事業売却をきっかけに成長する機会を設けたりといった工夫が必要かと思います。

会社や事業を売却して多額の売却益を得ることによって、次のステップに進むことができるようになりますが、買い手の中には売却をした経営者はそのまま事業に残ってもらいたいと考える方もいます。ですので、売却後に、その事業から退くことができるかどうかについては、交渉次第になります。

なぜなら、売却をすれば買い手側の意向に沿う必要があるからです。

会社や事業の買い手側からすると、買収後すぐにその会社や事業の全容が把握できるわけではありませんので、円滑に動かすためにも雇われ社長として働いてもらうという条件が提示されることもあり得ます。

では、売却をしたら身を引きたいと考えている場合にはどうすればよいかという点については、なるべく早い段階から、経営者自ら手をださなくても組織が自動で動いていく仕組みづくりをしておく必要があります。

売却をしてスムーズに次のステップに進む為にも、いつでも身を引けるようにしておけば、売却側の経営者本人がいなくても、価値あるものとして交渉することができるでしょう。

統合プロセス(PMI)について

PMIはM&A成立後の統合プロセスのことで、売却前と売却後で会社や事業を機能させていくうえで大切な作業になります。

PMIをスムーズに進めていくためには、先ほど説明したように、組織が自動で動いていく仕組みを整えておくという事だけでなく、業務をすぐに引き継ぐことができるように資料を用意しておくことをおすすめします。

買い手側に売却後の残留を打診されたとしても、上記の条件が揃っていれば交渉手段のひとつになります。

ただし注意点としては、このような行動がM&Aを目的として動く場合に、好ましくないタイミングでまわりに知られないようにすることです。

なぜなら、下手な噂が立ってしまっては、何らかのトラブルになってしまう可能性があるためです。順調にPMIを進めるためにも、慎重さが必要です。

M&Aで知っておくべきデューデリジェンスとは?

デューデリジェンス(デューデリ)とは、提供された情報が正しいものであるのか精査していくことをいいます。

<ビジネスデューデリジェンス>

今後も業績が伸びていくかというポイントを精査。

<財務デューデリジェンス>

隠されている借金がないか?決算書が正しく書かれているかを精査。

<法務デューデリジェンス>

許認可や契約書などの法務まわりのポイント精査。

<労務デューデリジェンス>

労働環境は労働法に基づいて整っているかを精査。

このように、デューデリジェンスと一口に言っても精査のポイントは様々存在します。

M&Aの流れとスキームを解説!

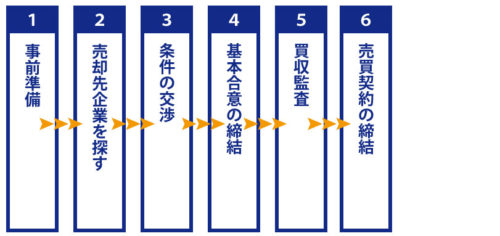

引用:事業・会社をM&Aで売却する基本的な流れ:税理士法人チェスター

M&Aの流れを簡単に説明すると、検討→交渉→契約となります。

検討の段階では、まずはM&Aの専門業者に相談を行い、企業情報を作成してもらいます。

そして、売却先の候補に情報提供をします。

交渉の段階においては、専門業者と仲介契約もしくはアドバイザリー契約を結びますので、手数料などを確認しておきましょう。

少ない候補の中から選んで交渉する場合には、経営者同士の面談が行われ、企業理念や人となりを確認します。条件交渉については、その後専門業者を介して行われます。

契約の段階では、トラブル回避の為にも弁護士や公認会計士がデューデリジェンスを行い、合意を経て契約を結びます。

株式譲渡による会社売却で得た売却益は、所得税が課せられます。事業譲渡については、売り手企業が税金を負担し、法人税の対象になります。

オーナーのもとに入れる場合には、配当や退職金などの形になり、所得税がかかってきます。

M&Aの手数料等、金額まわりについて

M&Aの手数料については、売買価格の1%~5%で、売買価格が低い場合は手数料のパーセンテージが高くなる傾向があります。もちろん業者によるところではありますが、それに加えて最低報酬額を定められていることが一般的です。

着手金については、設けている会社もあれば、設けていない会社もあります。

M&Aは半年~数年かかることもありますので、着手金の有無によってどれだけ動いてくれるか?という点に関わってきます。

着手金が0円だったとしても、何も行動してくれなければそこに価値はありませんので、着手金の有無だけで業者を決めるのはよろしくないかなと思います。

M&Aはどこに相談するべきか?~アドバイザー?仲介業者?~

M&Aの相談をするにあたって、

・アドバイザリー方式(相談役・コンサル方式)

・仲介方式(中立的な立場で交渉を進める・マッチング方式)

の2種類がありますが、中小企業のM&Aに多いのは仲介方式で、上場企業や大手企業はアドバイザリー方式を選ぶことが多いようです。

業者を選ぶにあたっては、経営者仲間や金融機関、顧問税理士などから情報を提供してもらい、その上でアドバイザリー方式、仲介方式問わず信頼できる相手を選ぶとよいかと思います。

M&Aの公表はいつ行うべきか?

信頼できる社員を抱えているのであればなるべく早い段階で公表をして、共にM&Aに向けて準備していくのがよいかと思います。

しかし、一般的にM&Aは、なるべく直前まで公表しないというのが得策であるとされています。

理由としては、それを理由に社員が退職する可能性がありますし、情報が漏洩する可能性もあるからです。

公表していく順番としては、

1. 事業の右腕を担う存在

2. 実務的に知らせる必要がある社員

3. 重要な得意先

4. 社員・金融機関・一般的な取引先など

このようになっています。

伝聞されていくと、話の中身は変わっていく事があるので、このような順番で公表していくと大きなトラブルは防ぐことができるでしょう。

まとめ:経営するなら押さえておくべき会社・事業売却の基礎知識!

事業売却・M&Aを行う場合は、公表していく順番(右腕となる存在→実務的に知らせる必要のある社員→重要な得意先→社員・金融機関・一般的な取引先など)に注意をしながら、社員が不安にならないようにしっかりとした説明は必ず行うようにしてください。

納得してもらうのは難しいことですが、賞与での還元など工夫をして、社員一丸となって売却準備ができることが1番望ましいです。

事業売却の基礎知識をご紹介してきましたが、知識が頭に入っていて損はありません。

しっかりと押さえておきましょう。

次回ステップ3では「知らないと損をするM&A・IPOとっておき情報!」というタイトルで情報をお伝えしていきます。