どうも、ケイティです。

起業する時は、特に自分の事業の売り上げを上げることに集中する。

税理士の選び方を軽視しがちなので注意が必要です!

税理士が会社を潰すこともある話なので、安易に「知人に税理士がいないので」とか「元々の知人の紹介」などで決めたり、ネットでそのまま検索したところに問い合わせて、顧問契約して安心。みたいにならないように税理士を選ぶ判断軸をご紹介します。

単純に値段と仕事内容だけで判断するなら明瞭ですが、

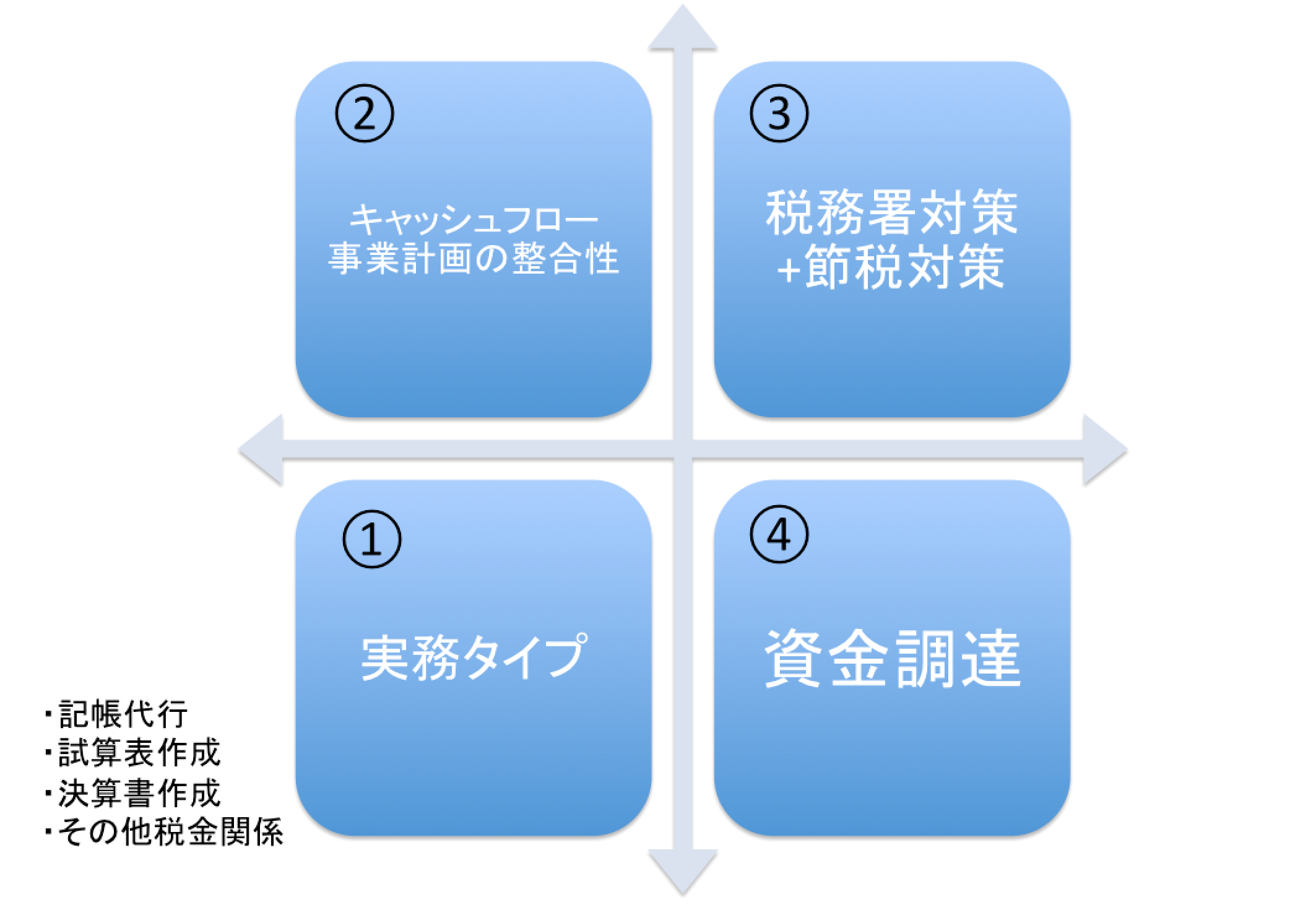

税理士にも大きく分けて4つのタイプがいるという事と、あなた自身が、そもそもどういう財務諸表を作ろうとしているのかが明確でないと税理士の選択の仕方も変わってきてしまいます。

つまり「何を基準に税理士を選ぶべきなのか」を紹介します。

- 何を基準に税理士を選ぶべきなのか?まず結論から言ってしまうと

- 【税理士には大きく分けて4つのタイプがいる】

- 税理士のタイプ①実務タイプ

- 税理士のタイプ②融資対策、純利益・納税第一:BS経営タイプ

- 税理士のタイプ③経費をうまく活用して(節税)を使用:PL経営タイプ

- 税理士のタイプ④税務署対策第一、創業3年以降になると、安定的に利益がでてる会社は税務署から目をつけられるので、その対策。(3年間に1回入ると、次は入るとしても3年後です)

- 税理士のタイプ別表⑤ 資金調達

- 税理士のタイプ⑥ 事業計画と実際のPLの整合性まで合わせてくれるタイプ

- 税理士を選ぶ判断軸《あなたは決算書をどんな風に捉えている!?》

- どんな会社を目指すのか!?またどんな財務諸表を作れたらハッピーか!?

- 税理士との出会い方

- 解決策

- まとめ

何を基準に税理士を選ぶべきなのか?まず結論から言ってしまうと

■ブログで情報発信している税理士の内田さん「ディズニー好きのイクメン税理士」を運営されてる税理士先生です。自身でも情報発信もしています。当面一人親方スタイルの経営をやっていくのであれば、こういった親身になってくれる個人税理士事務所をおすすめします!

■何年か自身で経営している経営者や、税務署対策などをしたい方、もしくは、資産運用も含めて、情報を求めてる経営者は、→エヌエムシー税理士法人、元国税の方たちでやられているので、税務調査対策なんかには強い会社です。セカンドオピニオンとしてと顧問になってもらうとかは良いと思います。

■経営者同士のコミュニティを作ってくれており、お互いのビジネスに繋がるような場合はマッチングなどもしている良心的な税理士法人です。サイトだけ見ると堅そうですが、親身になってくれる税理士事務所です。僕自身も会社の財務はここにお願いしています。

【税理士には大きく分けて4つのタイプがいる】

まずポイントとしては、『どんなタイプの税理士がいて、あなた自身が何を求めるのか!?』という事だと思います。大きく税理士を4つに分類すると以下のようになります。

税理士のタイプ①実務タイプ

一般的な税理士の実務は下記になります。

- 記帳代行

(→創業時は、記帳代行もお願い出来る所にしましょう。) - 試算表作り

- 源泉徴収書の作成等

- 予定納税計画表

- 翌期の税金対策

- 決算書の作成

- 試算表作り

創業したての時は、売り上げをあげることに全神経を注ぐため、手元のお金の出入りだけを見がちで、経費の計上の仕方や、税金の事は二の次。

領収書の束などを、そのまま税理士先生に丸投げする会社もあるくらいです。

以前までは、創業3年間は消費税の免税などがありましたが、2017年現在では、消費税は2年間の免税や簡易課税制度が適用されるため、創業1年以内には、ご自身の財務設計を作る事をオススメします。

消費税の簡易課税制度

・2年前の売上が5,000万円以下であること

・適用を受けたい事業年度開始の日の前日までに「簡易課税制度選択届出書」を提出すること

税理士のタイプ②融資対策、純利益・納税第一:BS経営タイプ

創業3年以降になると、ある程度の年商と利益が安定してきて、そろそろ公庫辺りから融資が受けられるようになります。ただ、融資を受けるための会社を作るなら、節税とは真逆の経営になります。

BSタイプの税理士とは、節税禁止、交際費などの経費もなるべく抑え、とにかく利益を会社に残す事を前提に予算を組む事です。

大きくPL経営とBS経営の違いはここでは触れませんが、PL経営は、短期的であり派手です。BS経営は長期的で地味。と覚えておきましょう。

しかし、PL経営ではなくBS経営では全く別物です。

BS経営をするのであれば、税理士に依頼するのは、客観的に見ても一瞬で信頼される決算書を作って貰えるように伝えるべきです。

税理士のタイプ③経費をうまく活用して(節税)を使用:PL経営タイプ

いわゆるPL経営ですが、PL経営とは売上と利益の短期的数値の事を言います。

税金対策などの手法を用いる会社は意図的かそうでないかは別として、PL経営です。世の中のほとんどの中小企業がPL経営をします。

税理士のタイプ④税務署対策第一、創業3年以降になると、安定的に利益がでてる会社は税務署から目をつけられるので、その対策。(3年間に1回入ると、次は入るとしても3年後です)

健全な決算書を作成している会社であれば、当然といえば当然ですが、3年に1回は税務調査が入ります。

この時に粉飾決算や、怪しい会計処理をしているものがあれば徹底的に不当経費として、きちんと納税を迫られます。

税理士のタイプ別表⑤ 資金調達

箱物ビジネスなどをしていて、店舗拡大なんかで必要な方の場合(創業3年以上の方。税理士のタイプ別表)

税理士のタイプ⑥ 事業計画と実際のPLの整合性まで合わせてくれるタイプ

個人的には、起業したての3年間はとにかく、小さい税理士事務所でホスピタリティを重視してくれる税理士事務所をおすすめします!ですが、ご自身で税理士に丸投げするというようなことはなく、自分でも簿記2級ぐらいはとっておくことをお勧めします!

簿記2級取得を進める理由は、あなたが決算書を読めて、勘定科目、計上方法、予算組など、自分自身で資金配分にするためです。

わかりやすくいうと、下記の書籍のように、同じ税理士という立場でも全く逆の説を唱えてる方がいるように、経営者がどういう方向性で会社の財務を考えているかによって全然吸収すべき情報も変わってくるわけです。

税理士の仕事というのは、会社が知らぬうちに法律違反をしないように、そして、税金というリスク回避戦略を取らずに本業ではないことでつまずかないように本来いるものだと思います。

本当に優秀な税理士は、「何を大切にしたいですか?」と聞いてくる。つまり、社長自身の考えを組んで仕事やりまっせって事です。

つまり、税理士を最大限活用できるかどうかはあなた次第なわけです。

あくまで結果にコミットするのは経営者自身であって、それをパーソナルトレーナーのようにサポートするのが税理士であるという事です。という事は、そもそもあなたがどういう財務体質を作りたいのか。

あなたがどんな財務諸表を作りたいという方向性が見えていなければ、税理士の活用方法は変わってしまうわけです。

つまり、あなたの力が100だとして、税理士の力が10なのか50なのかはあたな自身の力によるわけです。あなたの力が0ならば、税理士の戦闘力が仮に100あったとしても0×100で=0になるわけです。

税理士を選ぶ判断軸《あなたは決算書をどんな風に捉えている!?》

ここまでの説明で税理士のタイプにはどのようなタイプの税理士がいるのかをご理解いただけたかと思います。

次は、あなたが、そもそもどんな財務戦略を持っているのかという事になります。

財務戦略と聞くと難しく聞こえるかもしれませんが、わかりやすく言えば、どんな財務諸表を作りたいか!?という事です。こちらも改めて経営者のお金の使い方を4つのタイプに分けてみました。

まず、あなたがどのタイプに俗されるのかを考えて見てください。

財務に関する経営者の考え方

結局、決算書というというのは、1年間を通じての経営者としての通知書を社長がどのように捉えているか!?というのが1番、大事になります。

誰でも経営をやっている人ならわかると思いますが、「銀行から常に融資を受けられる状態」で、「会社が潰れにくい状態にしたい」というのが本音だと思います。

また逆に、経費を最大限活用して、交際費は満額。「私情で使ったものも出来るだけ経費で落とせるのであれば経費で落としたい」これも思うでしょう。

しかし、これは前者の意見とは矛盾していることになるのです。それはなぜか。会社が潰れる時の理由の大半が内的要因です。

結果、資金ショートが倒産理由の9割です。そして枝葉末節あっても結局、根っこの部分は、どんな人間が経営をするのかという人格が嫌でも出ます。

-

常に銀行から融資を受けられる状態というのは、厳しい言い方をすれば、事業に安定性があり、経営者自身が堅実で、毎年20%成長していて、経営者が浪費家でなく、お金の使い方が明確なことです。

銀行から常に融資可能な状態を作るには、まずPL型経営をやめる必要があります。

後述します。基本的に年商の10%が利益率です。

もしくは、自分の業界の平均的な利益率を調べてもすぐに出てきます。それを、銀行も基準にしますので、売上に対して、利益が何%出るか計算してください。

そして、無駄な経費を一切排除し、利益を極力残して、残った分も含めて、全額利益計上するとなると、経営者は財布を2つに分ける必要性があります。

つまり、大きく分けて、融資を受けたいとしたら、どこに出しても恥ずかしくない決算書を作りたいというのがマストになります。

無駄な経費を一切排除し、質素倹約につとめ、事務所も極力安いところにする。交際費も極力使わない。

徹底するべき事をまず、ご自身で決めてください。

じゃないと、税理士は人生の師匠でもなんでもないので、あくまで利害関係でビジネス上の付き合いです。

生き方や金銭感覚までは当たり前ですが、助言しません。

PL経営かBS経営か!?

どんな会社を目指すのか!?またどんな財務諸表を作れたらハッピーか!?

財務を作る上では、理念とも密接な関係を持ちます。

下記、自分がどのタイプかを診断して、マストを決めてください。

- 経費は落とせるなら、なんでも落としたい

- 融資も受けられるなら、いつでも受けられる財務体質にしておきたい

- 出来るなら給料も高く、経費も最大限使えるように

- 会社は潰れにくいような体質に

- 年商は3億くらいしかないけど、毎年、年に1度は社員を連れて社員旅行に行けて、ボーナスも出せて利益も10%出せるような会社

というのは、あります。つまり、小さいけど、強い会社という事です。

ないよりあったほうがいい理論にしてしまうと「英語も喋れないより喋れたほうがいいし」「税務の知識もないよりはあったほうがいい」です。

そうではなくて、自社にとってのマスト( 必ず絶対にここだけは譲れない )という部分と優先順位がないと。経営( 決算書 )が曖昧になります。

決算書は、経営者自身の考え、価値観が全部出る。と思ってください。

決算書は、経営者の通知書です。つまり、1年間にお金の流れが全部丸見えです。「誰にも見せる訳ではないから・・・」とかではなく、客観的事実として決算書は、信頼を一瞬で手に入れる方法でもある訳です。

あなたは、「ここ3年分の、全預金通帳を見せてください」と言われたら他人に見せられますか?

何にいくら使って、クレジットカードの支払明細も含めて全部見せられるか?と考えてください。また逆もありで、結婚相手3年分の預金の動きを見たとしたらどう感じるか想像してください。一瞬でその人の金銭感覚がわかりますよね?また一瞬でこの人は「堅実な人だな」とか「この人は浪費家だな」とか、そうなんです。

お金の動きというのは、その人の人格や価値観が一瞬で露骨に見えるものなんです。なので決算書を見せる見せないは関係なく、軽視せずに自分自身、財務の方向性を定め、優先順位を作りましょう。

※お金だけでなく、時間の使い方も見れたら、もうその人自身をすべて知ったと言っても過言ではない

税理士との出会い方

だからこそ、会社の財務。全スタッフで働いた1年間の売上、経費、利益、納税に対しての方針を定めることが重要なんです。

そこから「自社の財務戦略を達成するために必要な税理士とはどういう人だろうか」というところに来て初めて、「どういう税理士がいいか」という判断軸でないと、判断軸がないまま買い物に言ってるようなものです。

あなたが税理士をただの御用聞きにしたければ、税理士は顧問料をもらって仕事をする訳ですから、「あなたが浪費家でギャンブル王」だとしても、税理士からしてみれば、仕事なのでやるでしょう。

つまり、もともとの経営者自身の財務の方針がキッチリ、定まっていなければ、自分で自分の首を絞めるようなことにもなりかねません。

解決策

税理士に限った話ではありませんが、僕は、まず仕事で繋がる人、そして1度でなく、何度もやりとりをする相手に関しては、「ビジネスマンとしてどうか!?」を判断軸にしています。

つまり、どんなに突出した能力があったり、税理士免許1発合格、満点合格だとしても、まずビジネス経験がないと、話していても的を射らないような会話になり、一々噛み砕かなくてはいけないので、こういう人とは顧問契約しません。

- 税理士としての専門能力×ビジネススキル=希少性

- つまり希少性のある税理士を見つけよう

- じゃあどこに居る?

- ユーザー側から見たら情報発信してる人

- 紹介はいいけど、あまりオススメしない。断り辛いし、紹介者の顔を潰すこともある

まとめ

①自らの財務の方針を決める

②それらについて、経理のルールを作る

③財務戦略を理解し、それに合わせて、経験不足からくる良質な情報の提供orコンサルティング能力

④リスペクト出来る人

売上げをあげるのは得意な人こそ要注意!

お金を扱う力には、主に3つの力が必要だと思っていて、1、稼ぐ力。2、管理する力(守る力)。3、運用する力。です。

稼ぐことに特化している方こそ、この管理する力(守る力)が、異常に弱い人をよく見かけます。

-

-

そんな方はこちらの記事を読んでください。

年収を上げても無駄です!大事なのは稼ぐことより、節約、質素倹約な生活が出来るか!?

税理士と言っても、税理士の勉強も散々して資格とって、集客するスキルとしてwebもつけて、さらに自分が特化できるorしたいと思える専門知識もつけた税理士の時点で、経営者として尊敬できるでしょ、こういう人を見つけないとだめ!

特に最初の3年間で会社と個人の財布を一緒にしたりする愚行をすると癖になって区別がつかない経営者になってしまう人もいるのでしっかり分けましょう。

自分の方針にあった税理士をつける訳なので、試算表や記帳代行、決算を組んでくれたらいいというような丸投げ放任だけはせず、自分自身も財務の知識を付けるか、方針まで一緒に考えてくれるような税理士を見つけましょう。